Аптечная розница набрала фарму

Распространение коронавирусной инфекции как в мире, так и непосредственно в России обеспечило отечественному фармацевтическому рынку не только дополнительные продажи, но и принесло ряд неожиданных проблем. Воодушевленные ажиотажным спросом в первом квартале аптечные сети столкнулись с резким падением объемов реализации в последующие месяцы. В совокупности с традиционно низкими продажами в летний период эта ситуация может оказаться для фармацевтической розницы критичной и повлечь за собой череду банкротств.

Еще в январе 2020 года, когда в России не было зафиксировано ни одного официального случая заболевания

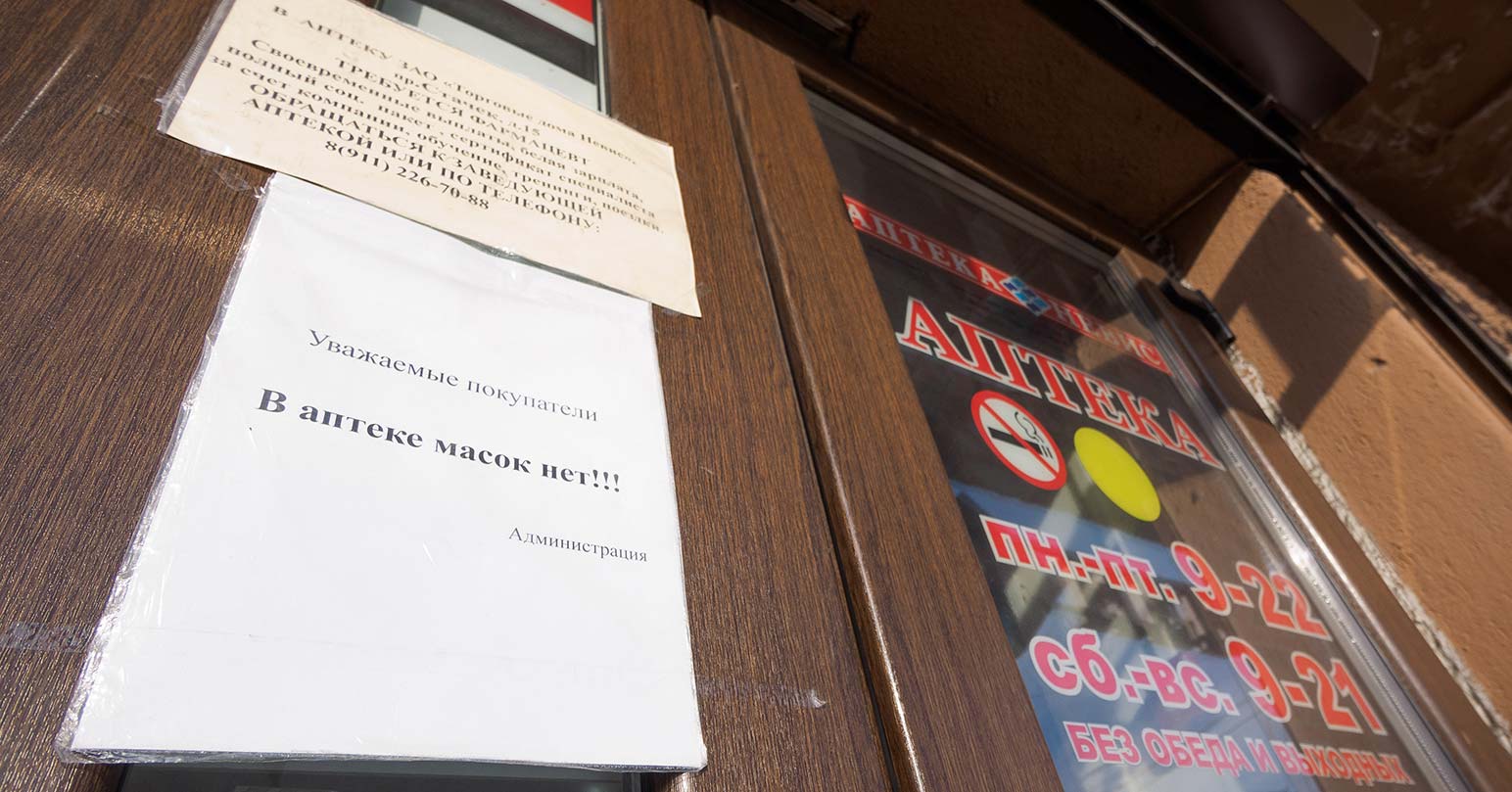

В частности, в «Эркафарме» с середины января на 80% подскочили продажи противовирусных средств. В «36,6» только за одну неделю с 23 по 27 января объем реализации аналогичной группы препаратов вырос на 50%, а масок — в 13 раз. В восемь раз к концу января выросли продажи масок в «Ригле». «Был момент, когда маски стали самым востребованным аптечным товаром»,- говорит гендиректор сети «Ригла» Александр Филиппов.

В конце марта аптечные сети столкнулись со второй волной ажиотажного спроса, вызванного в этот раз падением рубля и опасением со стороны покупателей, что препараты подорожают или вообще исчезнут из продаж. В результате, по данным DSM Group, продажи фармацевтической розницы в этом месяце выросли на 46,4% год к году и на 26,3% к февралю. При этом изменилась и структура продаж. Снижение доходов

В результате прирост продаж в аптечных сетях в первом квартале, как констатируют аналитики, оказался одним из самых значительных за последние несколько лет. Аптеки реализовали 1,5 млрд упаковок лекарств на сумму 319,9 млрд руб., что выше аналогичного периода 2019 года на 13,2% и 25,3% соответственно. Несмотря на высокие темпы прироста в крупных сетях, совокупная доля 30 крупнейших игроков фармацевтической розницы впервые за последние несколько лет сократилась с 64% годом ранее до 62,3%. В условиях распространения

По итогам первого полугодия 2020 года производство лекарств в России выросло на 24%, до 232 млрд руб., и на 18,3%, до 2,5 млрд упаковок. Наибольшая динамика была зафиксирована в июне. Так, в натуральном выражении производство препаратов увеличилось на 69,5%, что, по данным RNC Pharma, стало крупнейшим показателем за последние десять лет

Однако второй квартал оказался менее благоприятным для всех представителей фармацевтической розницы, так как уже в апреле в аптечных сетях последовал не менее резкий спад продаж. По данным DSM Group, объем реализации сетей сократился в натуральном выражении на 2,5% год к году и на 29% к марту. Это связано как с тем, что, закупившись в марте, потребители создали товарные запасы на недели вперед, так и с отсутствием доходов

Всплеск продаж в аптечных сетях не мог не привести к трудностям у производителей лекарств и медизделий. Российские компании находятся в острой зависимости от импортных субстанций — по данным RNC Pharma, около 80% выпускаемых в стране лекарств производится из импортного сырья.

Для того чтобы удовлетворить повышенный потребительский спрос на лекарства, их производителям необходимо было наращивать объемы выпуска и, соответственно, импорта субстанций. По данным RNC Pharma, с января по май 2020 года поставки активных фармацевтических ингредиентов выросли на 54%, до 87,3 млрд руб., и на 25%, до 7,3 тыс. т год к году. При этом география поставок претерпела существенные изменения. Наибольшую динамику продемонстрировали Малайзия, объем импорта субстанций из которой вырос в 12,9 раза, Мексика (в 6,4 раза) и Макао (в 4,4 раза). Это было связно с тем, что ряд стран, включая Индию, откуда импортировалась существенная доля сырья, приостанавливал поставки в другие страны, чтобы удовлетворить в первую очередь собственные нужды.

По итогам первого полугодия 2020 года производство лекарств в России выросло на 24%, до 232 млрд руб., и на 18,3%, до 2,5 млрд упаковок. Наибольшая динамика была зафиксирована в июне. Так, в натуральном выражении производство препаратов увеличилось на 69,5%, что, по данным RNC Pharma, стало крупнейшим показателем за последние десять лет. При этом объемы производства и продажи фармкомпаний росли не только благодаря повышенному потребительскому спросу в аптечных сетях. Минздрав разработал перечень препаратов, эффективных, по его мнению, при лечении

Все эти лекарства закупались государством для лечения пациентов с заболеваниями, для которых эти препараты непосредственно предназначаются. Но

По данным Headway Company, за пять месяцев 2020 года объем госзакупок гидроксихлорохина вырос год к году в 30 раз, до 188,5 млн руб. Оригинальное лекарство с таким МНН реализуется под брендом «Плаквенил» и принадлежит французской Sanofi. Однако из общей суммы госзакупок гидроксихлорохина на «Плаквенил» пришлось лишь 8,5 млн руб. Большая часть средств — 170 млн руб.- была потрачена на российский аналог, разработанный «Биокомом» (входит в АФК «Система» Владимира Евтушенкова).

При этом компания столкнулась с дефицитом необходимых для производства субстанций. В России гидроксихлорохин был включен в перечень препаратов, эффективных в лечении

Общая сумма госзакупок препаратов, рекомендованных Минздравом для лечения

Помимо наращивания объемов производства лекарств против коронавирусной инфекции, российские фармкомпании активно стали подключаться к мировой гонке по созданию вакцины от

Предполагается, что производство будет осуществляться на мощностях

Директор по развитию RNC Pharma Николай Беспалов полагает, что стоимость вакцины против коронавируса будет сопоставима с ценой вакцины для профилактики гриппа и составит около 500 руб. за дозу. Господин Беспалов также отмечает, что вложения «Биннофарма» в дооснащение производства необходимым оборудованием будут незначительными и в условиях гарантируемого спроса на выпускаемую продукцию с легкостью окупятся. Таким образом, в случае выпуска «Биннофармом» обещанных 1,5 млн доз в год доход от их реализации может достигнуть не менее 750 млн руб.

Наращивание объемов производства лекарств, рекомендованных к лечению коронавирусной инфекции, а также разработка вакцин стали не единственными задачами фармкомпаний. Многие из них, в частности, «Нанолек» Владимира Христенко, принадлежащий «Фармстандарту» «Генериум» и другие, озадачились выпуском

В разгар режима обязательной самоизоляции с начала апреля по конец мая ежемесячные обороты частных многопрофильных клиник упали на 80%, стоматологических — на 90%. Такие данные по рынку приводит клиника «Медицина» Григория Ройтберга. Это связано с тем, что потребители, которые в условиях ограничений могли покидать дома только по бытовым нуждам, отложили плановые визиты и обследования, а стоматологиям вообще было запрещено вести прием, кроме как в экстренных случаях.

Данные подтверждают и другие игроки рынка частной медицины. Так, по словам директора по коммерческой деятельности и маркетингу «Медси» Аллы Канунниковой, в период ограничений на передвижение загрузка клиник упала на 80%. Значительно сократилась выручка, в то время как затраты на содержание зданий и зарплаты сотрудникам остались на прежнем уровне, добавляет госпожа Канунникова. Ранее, по ее словам, средний месячный оборот «Медси» достигал 2 млрд руб., а в апреле составил менее 1 млрд руб.

Сергей Шуляк сомневается в том, что большей части частных клиник удастся вернуться к прошлогодним показателям в этом году. Летний период традиционно отличается низким спросом и на медицинские услуги, что накладывается на падение оборота в апреле и мае, указывает он. В результате, по прогнозам эксперта, по итогам 2020 года оборот частного медицинского сектора, скорее всего, покажет отрицательную динамику год к году.

Тем не менее, несмотря на падение пациентского потока, большинству крупных частных клиник по итогам полугодия удалось нарастить обороты год к году. Во время действующих ограничений на передвижение граждан клиники запустили тестирование на коронавирусную инфекцию, которые и помогли им заработать. По словам заместителя гендиректора «Хеликс» Дарьи Горякиной, начиная с апреля эта услуга остается наиболее востребованной, обогнав даже традиционно пользовавшийся высоким спросом общий анализ крови. Всего крупные компании, включая «Хеликс», «Гемотест», «Медси» и других, провели более 1,5 млн исследований методом ПЦР и на антитела. Это позволило медучреждениям заработать около 3 млрд руб., исходя из того, что в зависимости от вида стоимость услуги в этих сетях в Москве находится в диапазоне от 850 до 4,95 тыс. руб. за один тест.